Учебные материалы по дисциплине

«Управление финансовыми рисками»

Кафедра Экономики и финансов предприятия

Ионова Ю.Г.

Учебные материалы по дисциплине

«Управление финансовыми рисками»

Содержание

Тема 1. Теоретические основы формирования системы управления финансовыми рисками

Тема 2. Управление рисками ликвидности

Тема 3. Управление кредитными рисками

Тема 4. Управление рыночными рисками

Финансовый риск предприятия представляет собой результат выбора его собственниками или менеджерами альтернативного финансового решения, направленного на достижение желаемого целевого результата финансовой деятельности при вероятности возникновения экономического ущерба в силу неопределенности условий его реализации.

Финансовый риск — вероятностная характеристика события, которое в отдаленной перспективе может привести к возникновению потерь, неполучению доходов, недополучению или получению дополнительных доходов, в результате осознанных действий предприятия под влиянием внешних и внутренних факторов развития в условиях неопределенности экономической среды.

Это определение отражает основные понятия, характеризующие категорию риск — неопределенность принятия решения, вероятность наступления негативной или позитивной ситуации, а также связывает риск с деятельностью предприятия под влиянием независящих от организации факторов наступления события.

Все разнообразие рисков можно условно разделить на три категории: риски события (бизнес-риски), финансовые риски и операционные риски.

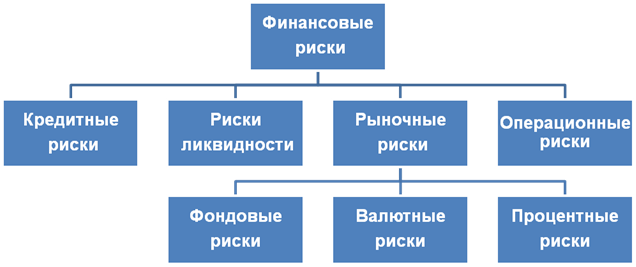

Финансовые риски разнообразны по своей сути.

Рис. 1. Виды финансовых рисков

Стандартом «Базель II» принята следующая классификация финансовых рисков (рис. 3).

Рис. 2. Классификация финансовых рисков

1. Кредитный риск имеет место в финансовой деятельности предприятия при предоставлении им товарного (коммерческого) или потребительского кредита покупателям. Формой его проявления является риск неплатежа или несвоевременного расчета за отпущенную предприятиям в кредит готовую продукцию.

2. Риск ликвидности характеризует возможность продажи актива с минимальными затратами времени и средств. Для предприятий реального сектора риск ликвидности проявляется в способности своевременно и в полном объеме выполнять текущие обязательства.

3. Рыночный риск – это возможность несоответствия характеристик экономического состояния объекта значениям, ожидаемым лицами, принимающими решения под воздействием рыночных факторов:

· Фондовый риск. Риск потерь из-за негативных последствий изменений на рынке ценных бумаг, включая изменение цены на акции, изменение цен на акции, изменение во взаимоотношении цены на различные акции или индексы акций.

· Процентный риск. Он состоит в непредвиденном изменении процентной ставки на финансовом рынке. Причиной возникновения данного вида риска являются: изменение конъюнктуры финансового рынка под воздействием государственного регулирования; рост или снижение предложения свободных денежных ресурсов и другие факторы. Отрицательные финансовые последствия этого вида риска проявляются в эмиссионной деятельности предприятия (при эмиссии как акций, так и облигаций), в его дивидендной политике, в краткосрочных финансовых вложениях и некоторых других финансовых операциях.

· Валютный риск. Этот вид риска присущ предприятиям, ведущим внешнеэкономическую деятельность (импортирующим сырье и т.п.). Он проявляется в недополучении предусмотренных доходов в результате непосредственного воздействия изменения обменного курса иностранной валюты, используемой во внешней торговле, на ожидаемые денежные потоки от этих операций.

4. Операционный риск. Риск, связанный с недостатками в системах и процедурах управления, поддержки, контроля. Так же это риск небрежных или некомпетентных действий, в результате которых может быть причинен материальный ущерб.

Становление финансового риск-менеджмента как самостоятельной области практической деятельности приходится на 1973 г. Этот год был отмечен тремя важными событиями: упразднение Бреттон-Вудской системы фиксированных валютных курсов, началом работы Чикагской биржи опционов (Chicago Board Options Exchange) и опубликованием американскими учеными Блэком, Шоулзом и Мертоном модели оценки стоимости опционов.

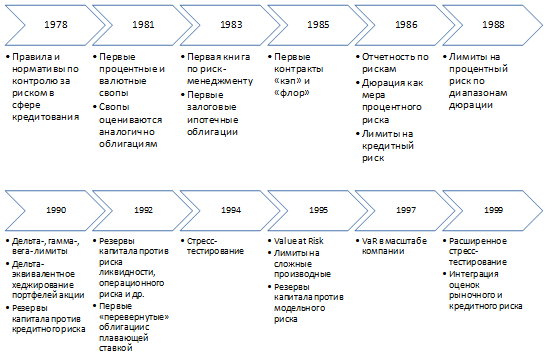

За последние 30 лет финансовый риск-менеджмент прошел в своем развитии три важных «качественных» скачка, связанных с появлением и распространением новых подходов к оценке основных видов финансового риска (рис. 4).

Рис. 3. Основные этапы развития финансового риск-менеджмента

Первая революция в этой области произошла в конце 80-х-начале 90-х годов ХХ века с появлением стоимостной меры риска (Value at risk). Этот показатель получил широкое распространение среди участников финансовых рынков, а в последующем – и регулирующих органов после открытия в октябре 1994 г. Банком J.P. Morgan свободного доступа в интернет к разработанной им системе RiskMetrics и одновременного опубликования подробной технической документации, описывающей методику расчета показателя VaR.

Второй «качественный скачок» в развитие финансового риск-менеджмента произошел в середине 90-х годов. Он был связан с успешным применением вероятностного подхода к оценке кредитного риска ссудного портфеля, аналогичного концепции VaR для рыночного риска. Начало этого этапа ассоциируют с разработкой банком J.P. Morgan системы CreditMetrics, описание которой было опубликовано в 1997 г. В результате появилась возможность рассчитывать интегральный показатель потерь вследствие рыночного и кредитного рисков в масштабе всего банка, что впервые позволило говорить об «интегрированном» риск-менеджменте.

Третья «революция» в сфере финансового риск-менеджмента началась в конце 1990-х годов и продолжает стремительно набирать темпы в настоящее время. Сущность этого этапа состоит в попытках разработать общий подход к количественной оценке разнообразных операционных рисков в виде стоимостной меры риска – «операционного VaR», что позволило бы получить действительно интегральную оценку подверженности основным видам риска в масштабе всего предприятия.

Международные стандарты, применяемые для управления рисками:[1]

FERMA (Federation of European Risk Management Association) – Европейская федерация ассоциаций риск-менеджмента предложила модель идентификации событий.

ERM COSO (Enterprise Risk Management – Integrated Framework Committee of Sponsoring Organizations of the Treadway Commission) – принципы риск-менеджмента, разработанные Комитетом спонсорских организаций Комиссии Тредвея совместно с компанией PricewaterhouseCoopers.

ISO/IEC Guide 73 – стандарт, разработанный Международной организацией по стандартизации (International Organization of Standartization), в котором описан системный подход к оценке и управлению рисками. На его основе был создан ГОСТ Р 51897-2002 «Менеджмент риска. Термины и определения».

PMBoK (Project Management Body of Knowledge) – стандарт управления проектами, сформированный Американским институтом управления проектами (Project Management Institute, PMI). Описывает все стадии жизненного цикла проекта, включая элементы проектного риск-менеджмента.

Basel II – Соглашение комитета по банковскому надзору, содержит свод нормативов по совершенствованию техники оценки кредитных рисков и управлению ими. Для российских банков выполнение соглашения не является обязательным, однако Банк России заявляет о своей приверженности его принципам.

Основой грамотной организации процесса управления финансовыми рисками является четкая регламентация целей, задач, функций и полномочий всех структурных подразделений и коллегиальных органов.

Рис. 4. Система управления рисками

Процесс управления рисками начинается с постановки цели. Несмотря на многообразие подобных целей, в финансовой практике они могут быть сведены к обеспечению получения запланированного уровня доходности, недопущению роста затрат. Постановка цели не предполагает различных компромиссов. По результатам первого этапа определяется первоначальный уровень риска операции или проекта.

Второй этап предполагает определение видов риска, выявление их основных источников и наиболее значимых факторов. Основой для этого служит особенности и специфика деятельности, а так же внутренней и внешней среды. Определение видов по рискам и базовым признакам, а так же возможным последствиям необходима для последующей оценки, правильного выбора и разработки мероприятий по снижению и нейтрализации.

Целью третьего этапа – оценки выявленных рисков – является описание их характеристик, таких как вероятность осуществления, размер возможных выгод и потерь. Для оценки степени риска используется качественный и количественный анализ.

Качественный анализ – это анализ источников и потенциальных зон риска, определяемых его факторами. Поэтому качественный анализ опирается на четкое выделение факторов, перечень которых специфичен для каждого вида риска.

Количественный анализ риска преследует цель численно определить, т.е. формализовать степень риска.

Следующим и, крайне важным, является этап выбора и реализации адекватных методов, а также соответствующих инструментов управления риском.

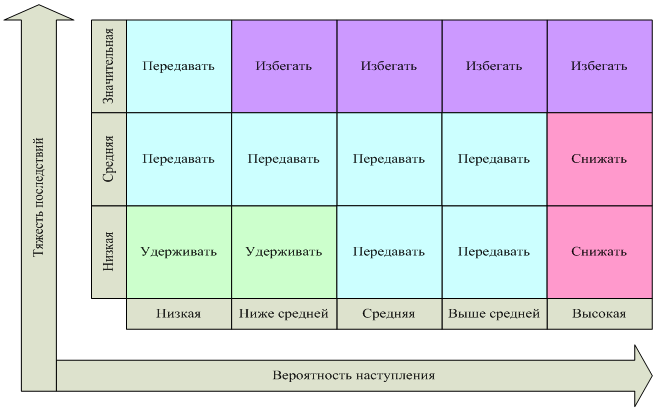

На этом этапе для более ясного представления информации о рисках целесообразно на основе результатов проведенной оценки строить карту рисков, где по оси ординат обозначается тяжесть последствий – от низкой до высокой, по оси абсцисс отражается их вероятность, а на самой карте обозначаются возможные потери при наступлении определенного вида риска.

По каждому из финансовых рисков должна определяться вероятность наступления и потенциальная сумма ущерба. Именно на основе этой информации вырабатывается стратегия управления рисками, определяются методы управления рисками.

Рис. 5. Матрица управления рисками

Как следует из матрицы, при значительной тяжести последствий предприятию следует избегать риска, т.е. использовать один из самых консервативных способов нейтрализации рисков, подразумевающий отказ от действий, которые могут привлечь существенный риск. Этот метод ограничен в применении, поскольку приводит к отказу от деятельности, а, следовательно, к потере выгоды, связанной с ней.

При средней тяжести последствий оптимальный способ управления рисками – это их передача. Классические методы передачи рисков – страхование и аутсорсинг. В отдельных случаях при средней тяжести последствий организации следует снижать риск, используя для этого такие способы, как диверсификация, формирование резервов, введение лимитов.

При незначительном возможном ущербе организации следует удерживать риск, при этом требуются дополнительные меры контроля и своевременное применение мер по управлению соответствующими рисками.

Таким образом, можно выделить следующие методы управления рисками и конкретные инструменты их реализации:

Рис. 6. Способы снижения финансовых рисков

Передача риска – заключается в их «перекладывании» на других участников операции или третьих лиц. Сущность данного метода заключается в том, что предприятие готово отказаться от части доходов, чтобы полностью или частично избежать риска. Передача рисков может быть осуществлена путем внесения в контракты, договоры соответствующих положений, уменьшающих собственную ответственность или перекладывающих ее на контрагентов.

Уклонение или избежание – наиболее простой метод, сущность которого заключается либо в полном отказе от участия в рисковых операциях, либо в реализации лишь тех из них, которые характеризуются незначительным уровнем риска.

Принятие риска заключается в готовности предприятия покрыть возможные потери за свой счет. Обычно этот метод применяется в случае, когда удается достаточно четко и конкретно идентифицировать источники риска.

Принятие риска обусловливает необходимость поиска оптимальных способов снижения возможных риском. На практике как правило прибегают к следующим способам.

Самострахование – применяется, когда вероятность риска невелика или ущербы в случае наступления неблагоприятного события не оказывают сильное негативное влияние на ведение бизнеса. Реализация данного метода сводиться к созданию специальных фондов и резервов, из которых будут компенсироваться возможные потери.

Диверсификация – один из наиболее популярных способов нейтрализации негативных финансовых последствий: снижение несистематической части рыночных и финансовых рисков.

Принцип действия механизма диверсификации основан на распределении (диссипации) рисков для исключения возможности их концентрации. Диверсификация выражается во владении многими рискованными активами вместо концентрации всех капиталовложений только в одном из них.

Хеджирование - способ страхования цены товара от риска либо нежелательного для продавца падения, либо невыгодного покупателю увеличения путем создания встречных валютных, коммерческих, кредитных и иных требований и обязательств.

Лимитирование – используется обычно по тем видам риска, которые выходят за пределы допустимого их уровня, т.е. по финансовым операциям, осуществляемым в зоне критического или катастрофического риска.

В общем случае, лимиты устанавливаются исходя из уровня потерь, который согласен понести инвестор в связи с реализацией рисков:

Лимит = Объем допустимых потерь / Вероятность реализации риска

Управление риском – это динамичный процесс с обратной связью, при котором принятые решения должны периодически анализироваться и пересматриваться. Поэтому сущность заключительного этапа состоит в организации контроля выполнения и анализа эффективности результатов принятых решений. Важнейшую роль здесь играет отчетность по рискам, которая должна быть составной частью существующей системы планирования, учета и раскрытия информации, в том числе и для внешних пользователей.

В процессе управления кредитным или рыночным риском посредством стресс-сценариев изучается воздействие маловероятных событий на портфель финансовых вложений, дебиторскую задолженность, ее влияния на финансовые результаты предприятия. Традиционно к таким событиям относят кризисы, дефолты контрагентов, волатильность ценных бумаг на рынке. Количество стресс-сценариев должно приближаться к максимально возможному, отражая полную картину стрессоустойчивости предприятия.

Создавая такие сценарии необходимо обеспечить их логическую непротиворечивость. Применение стресс-тестирования, несмотря на относительную субъективность сценариев, позволяет с минимальными затратами оценить стрессоустойчивость компании, определить наихудшие сценарии развития ситуации, выделить наиболее значимые для нормального функционирования предприятия факторы, разработать необходимые превентивные меры.

Проблема управления ликвидностью и платежеспособностью занимается особое место в системе финансового менеджмента любого предприятия. Отличительной чертой надежного и устойчивого предприятия является его способность отвечать по своим обязательствам вовремя и в полном объеме.

Под риском балансовой ликвидности понимается возможность неисполнения компанией платежей по своим обязательствам в связи с несовпадением притоков и оттоков денежных средств по срокам, суммам и в разрезе валют. Объектами риска балансовой ликвидности являются входящие и исходящие потоки платежей, распределенные по срокам их осуществления.

Риск ликвидности возникает тогда, когда в день осуществления платежей объем исходящих платежей превышает объем входящих, и для покрытия образовавшегося разрыва, называемого дефицитом ликвидности или кассовым разрывом, требуется дополнительный приток денежных средств.

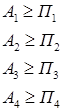

Для обобщенной оценки риска балансовой ликвидности активы организации группируются по степени ликвидности, а пассивы по сроку исполнения обязательств.

Наиболее распространена следующая группировка активов и пассивов предприятия:

Таблица 1.

Группировка активов и пассивов для оценки ликвидности баланса предприятия

|

Группы активов |

Группы пассивов |

|

Наиболее ликвидные активы (А1): денежные средства +краткосрочные финансовые вложения. |

Наиболее срочные обязательства (П1): кредиторская задолженность. |

|

Быстро реализуемые активы (А2): дебиторская задолженность. |

Краткосрочные пассивы (П2): краткосрочные займы и кредиты (кредиты банков и прочие займы, подлежащие погашению в течение 12 месяцев) + задолженность по выплате доходов + прочие краткосрочные обязательства. |

|

Медленно реализуемые активы (А3): запасы + НДС по приобретенным ценностям + прочие оборотные активы. |

Долгосрочные пассивы (П3): долгосрочные обязательства. |

|

Трудно реализуемые активы (А4): внеоборотные активы. |

Постоянные пассивы (П4): капитал и резервы + доходы будущих периодов + резервы предстоящих расходов и платежей. |

Традиционно ликвидность баланса считается абсолютной, если выполняются следующие неравенства:

Одним из методов анализа сбалансированности активов и пассивов предприятия является метод анализа разрыва сроков исполнения обязательств и требований (GAP-анализ).

Разрыв показывает степень несоответствия объемов активов и пассивов по срокам погашения. Если разрывы равняются нулю, то ликвидная позиция предприятия является закрытой. При этом риск потери ликвидности отсутствует, поскольку активов достаточно для погашения пассивов. Если разрыв положительный, то существует риск несбалансированной ликвидности, приводящий к снижению рентабельности работы предприятия. Если разрыв отрицательный, то также существует риск несбалансированной ликвидности, однако следствием его является возможная неплатежеспособность и банкротство предприятия.

Абсолютная и относительная величина разрыва определяется с помощью показателя и коэффициента избытка (дефицита) ликвидности:

· показатель избытка (дефицита) ликвидности – как разница между общей суммой активов и обязательств, по каждой группе в отдельности и нарастающим итогом по срокам погашения. Показатель дефицита ликвидности следует отражать со знаком «минус». Положительное значение данного показателя в виде избытка ликвидности свидетельствует о том, что может выполнить свой обязательства с установленными сроками погашения;

· коэффициент избытка (дефицита) ликвидности – как отношение показателя избытка (дефицита) ликвидности к величине обязательств соответствующей группы.

В случае наличия на предприятии развитой системы бюджетирования и управленческого учета содержание GAP-анализа можно расширить, введя конкретные временные интервалы по срокам погашения активов и пассивов (таблица 2).

Таблица 2.

Расширенная матрица ГЭП-анализа активов и пассивов предприятия

|

Статьи баланса |

Суммы по срокам погашения, тыс. руб. |

||||||||

|

До востребования |

От 1 до 30 дней |

От 31 до 90 дней |

От 91 до 180 дней |

От 181 до 1 года |

От 1 года до 3 лет |

Свыше 3 лет |

Срок

погашения |

Просроченные |

|

|

1 |

2 |

3 |

4 |

5 |

6 |

7 |

8 |

9 |

10 |

|

Активы |

|||||||||

|

1. |

|

|

|

|

|

|

|

|

|

|

2. |

|

|

|

|

|

|

|

|

|

|

… |

|

|

|

|

|

|

|

|

|

|

Всего активов |

|

|

|

|

|

|

|

|

|

|

Пассивы |

|||||||||

|

1. |

|

|

|

|

|

|

|

|

|

|

… |

|

|

|

|

|

|

|

|

|

|

Всего пассивов |

|

|

|

|

|

|

|

|

|

|

Показатели ликвидности |

|||||||||

|

Показатель избытка (дефицита) ликвидности |

|

|

|

|

|

|

|

|

|

|

Показатель избытка (дефицита) ликвидности накопительным итогом |

|

|

|

|

|

|

|

|

|

|

Коэффициент избытка (дефицита) ликвидности |

|

|

|

|

|

|

|

|

|

Факторы риска ликвидности можно условно разделить на несколько групп:

· риск потери ликвидности, связанный с несбалансированностью по срокам, суммам и валюте активов и пассивов;

· риск возникновения требования о досрочном погашении заемных обязательств, взятых компанией;

· риск невозврата денежных средств за отгруженную продукцию, оказанные услуги, связанный с реализацией кредитного риска;

· риск потери ликвидности, связанный с реализацией рыночного риска, т.е. невозможности продажи к данному сроку на финансовом рынке актива по интересующей цене;

· риск потери ликвидности, связанный с реализацией операционного риска, т.е. ошибок в процедурах или операционных сбоев в процессах, обеспечивающих бесперебойное осуществление платежей компанией;

· риск ликвидности, связанный с закрытием для компании источников покупной ликвидности, например, закрытии лимита кредитной линии, отказ в предоставлении овердрафта.

Для выявления указанных факторов риска ликвидности необходима:

· разработка процедуры анализа денежных потоков компании по активным и пассивным операциям и в разрезе сроков, валют и групп платежей;

· оценка вероятности возникновения требования о досрочном погашении заемных обязательств, взятых компанией у отдельных контрагентов;

· оценка и прогнозирование возвратности активов на основе оценки кредитного и рыночного рисков;

· оценка и прогнозирование заемного потенциала компании для привлечения покупной ликвидности в зависимости от различных альтернативных сценариев;

· оценка количественных параметров и индикаторов состояния товарного и финансового рынка;

· разработка мероприятий по управлению ликвидностью в различных альтернативных сценариях.

Сценарный анализ риска ликвидности предполагает распределение ликвидной позиции (остатка средств в кассе и на расчетных счетах) компании во времени в зависимости от альтернативных сценариев, ситуаций или факторов, способных повлиять на изменение ее величины. Результаты сценарного анализа оформляются в виде матрицы, которая позволяет наглядно увидеть потребность компании в ликвидности в каждом из альтернативных вариантов развития ситуации с учетом накопленной и покупной ликвидности, а также избытка (дефицита) ликвидности, образовавшегося на предшествующих временных периодах рассмотренного сценария.

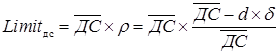

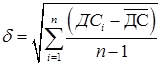

Оперативный показатель ликвидности, рассчитанный на основании среднеквадратического отклонения остатка средств на счете:

где

![]() - средний остаток денежных средств за период;

- средний остаток денежных средств за период;

d – квантиль нормального распределения для доверительной вероятности 95%.

К оперативным инструментам снижения риска ликвидности можно отнести:

· использование резервного остатка денежных средств в кассе и на расчетных счетах (первичные резервы накопленной ликвидности);

· частичная или полная продажа сформированных финансовых вложений (вторичные резервы накопленной ликвидности);

· привлечение денежных средств от банков-партнеров. Это один из самых распространенных способов снижения риска ликвидности. Однако в процессе привлечения денежных средств следует руководствоваться рядом наработанных современной практикой принципов.

Наряду с этими оперативными мерами снижения риска ликвидности в краткосрочной и среднесрочной перспективе увеличить приток денежных средств можно:

· реструктуризации дебиторской задолженности;

· продажи или сдачи в аренду внеоборотных активов или их консервации;

· пересмотра ассортиментной и ценовой политики, разработки системы скидок для покупателей;

· изъятия средств из оборота;

· сокращения сроков предоставления товарного (коммерческого) кредита покупателям продукции;

· использования частичной или полной предоплаты за всю или большую часть продукции, которая имеет повышенный спрос;

· использования современных форм рефинансирования дебиторской задолженности – учет векселей, факторинг.

Кредитный риск — это возможность понесения финансовых потерь вследствие неспособности контрагента выполнить свои обязательства. Для кредитора последствия невыполнения этих обязательств измеряются потерей основной суммы задолженности и невыплаченных процентов за вычетом суммы восстановленных денежных средств. Кредитный риск включает в себя страновой риск и риск контрагента.

Страновой или суверенный риск (country/sovereign risk) возникает в тех случаях, когда вследствие действий государства (например, при осуществлении мер валютного контроля) становится невозможным выполнение контрагентами своих обязательств. Если риск дефолта обусловлен в основном спецификой компании, то страновой риск — спецификой страны, государственного контроля, макроэкономического регулирования и управления.

В свою очередь, кредитный риск контрагента (counterparty risk) можно разделить на две составляющие: риск до осуществления расчетов и риск расчетов.

Риск до осуществления расчетов (resettlement risk) — это возможность потерь из-за отказа контрагента от выполнения своих обязательств в течение срока действия сделки, пока по ней еще не осуществлены расчеты. Этот вид кредитного риска характерен, как правило, для длительных временных интервалов: от момента заключения сделки до осуществления расчета.

Под риском расчетов (settlement risk) понимается возможность неполучения денежных средств в момент осуществления расчета по сделке из-за дефолта или недостатка ликвидных средств у контрагента, а также из-за операционных сбоев. Иными словами, это риск того, что расчеты по сделке не будут осуществлены вовремя. Данный риск, связанный с движением денежных средств, проявляется на относительно коротких интервалах времени. Необходимо отметить, что расчетный риск значительно увеличивается при осуществлении операций между контрагентами, находящимися в различных временных зонах.

По источнику проявления кредитный риск можно разделить на две группы:

1. внешний риск (риск контрагента);

2. внутренний риск (риск кредитного продукта).

Внешний риск обусловлен оценкой платежеспособности, надежности контрагента, вероятности объявления им дефолта и потенциальных потерь в случае дефолта. В состав внешнего риска входят:

· риск контрагента — риск невыполнения контрагентом своих обязательств;

· страновой риск — риск того, что все или большинство контрагентов (включая органы власти) в данной стране не смогут выполнить свои финансовые обязательства в силу какой-либо внутренней причины;

· риск ограничения перевода денежных средств за пределы страны вследствие дефицита валютных резервов;

· риск концентрации портфеля — риск несбалансированного распределения средств между различными отраслями промышленности, регионами или контрагентами.

Внутренний риск сопряжен с особенностями кредитного продукта и возможных потерь по нему вследствие невыполнения контрагентом своих обязательств. В состав внутреннего риска входят:

· риск невыплаты основной суммы долга и процентов по нему;

· риск замещения заемщика — риск потери части номинальной суммы долга, называемой стоимостью замещения (replacement value), при осуществлении операций с обращающимися долговыми обязательствами, например с форвардами, свопами, опционами и др., вследствие невозможности выполнения контрагентом по сделке своих обязательств. Если в это время происходит изменение процентных ставок или валютных курсов, то кредитор будет вынужден понести дополнительные издержки на восстановление денежного потока;

· риск завершения операции — риск невыполнения контрагентом своих обязательств в срок либо выполнения с опозданием;

· риск обеспечения кредита — риск потерь, связанных со снижением рыночной стоимости обеспечения ссуды, невозможности вступления в права владения залогом и т. д.

Наиболее ярким проявлением кредитного риска является дефолт (default) — неисполнение контрагентом в силу неспособности или нежелания условий кредитного соглашения или рыночной сделки. Поэтому к категории кредитного риска относятся, в первую очередь, потери, связанные с объявлением контрагентом дефолта. Кроме того, к кредитному риску относятся также и потери, связанные с понижением кредитного рейтинга заемщика, так как это обычно приводит к понижению рыночной стоимости его обязательств, а также потери в виде недополученной прибыли вследствие досрочного возврата ссуды заемщиком.

Более общим понятием, чем дефолт, является кредитное событие (credit event) — изменение кредитоспособности заемщика или кредитного «качества» финансового инструмента, наступление которого характеризуется четко определенными условиями. Оно применимо не только по отношению к облигациям и ссудам, но и к любым кредитным продуктам, включая кредитные производные инструменты.

На сегодняшний день для оценки и измерения кредитного риска крупнейшими банками мира используются следующие модели методологии VaR:

· CreditMetrics;

· CreditRisk+;

· Portfolio Manager;

· CreditPortfolioView.

Процедура измерения кредитного риска с помощью моделей VaR включает анализ вероятности дефолта и ожидаемой остаточной стоимости по каждой составляющей портфеля, на основе чего прогнозируются размеры убытков и необходимых к созданию резервов.

Наиболее широкую известность среди перечисленных моделей получила методика измерения банковского кредитного риска CreditMetrics, разработанная в 1994 г. и усовершенствованная в 1997 г. ведущим оператором кредитного рынка — банком J.P. Morgan и его структурным подразделением, позднее ставшим самостоятельной компанией, — Risk Metrics Group (RMG Corporation). Данная модель базируется на статистических методах анализа, главным образом на методе статистических испытаний Монте-Карло. Распределение убытков определяется на основе значений вероятностей, так называемой кредитной миграции, т.е. риска изменения кредитного рейтинга актива и корреляции между изменениями кредитных рейтингов[2]. Поскольку данная методика основана не на анализе причин, а на исторической статистике потерь, возникает вопрос — насколько оправдано ориентирование на прошлые данные: ведь они не могут с высокой степенью достоверности указать на развитие кредитных рисков в будущем. Такая неопределенность все больше нарастает в связи с усиливающейся динамичностью финансовых рынков и их тесной взаимосвязью в современной мировой экономике.

Модель CreditPortfolioView была разработана в 1998 г. сотрудниками консалтинговой фирмы McKinsey. Главная отличительная особенность этой методики состоит в том, что она моделирует кредитные риски не непосредственно на основе исторических данных, а опосредованно, принимая в расчет такие макроэкономические факторы, как конъюнктурные циклы, безработица, уровень развития отдельных отраслей и регионов. Согласно данной теории к факторам, влияющим на уровень дефолтов, следует относить темпы роста ВВП, уровень безработицы и уровень процентных ставок. Конкретная форма распределения убытков по портфелю активов обусловлена, главным образом текущим состоянием экономики и ведущих отраслей промышленности отдельно взятой страны. Следуя установкам данной методики, должнику, например с кредитным рейтингом «ВВВ», в период экономического спада присуща большая вероятность банкротства, чем на стадии экономического роста.

Модель CreditRisk+ была разработана специалистами инвестиционной группы Credit Suisse в 1997 г. В основе ее подхода к измерению кредитного риска лежат показатели вероятности дефолта, сопоставляемые с другими показателями определенной рейтинговой группы. Оценка уровня потерь строится на основе одной из трех степеней комплексности. Первая степень комплексности оценки предполагает изучение статистики долей потери прибыли по данным и на основе рейтингов международных рейтинговых агентств, таких как «Moody's», «Standard & Poor's» и т.п. Вторая степень комплексности оценки предполагает возможность распределения всех должников на группы, например по отраслям, и проведение оценки доли потери прибыли для каждой группы. Третья степень комплексности оценки базируется на многофакторном анализе такого показателя, как доля потерь прибыли.

Вместо нормального вероятностного распределения в данной модели используется распределение Пауссона, которое описывает возможность случайного события при малой вероятности его наступления в определенный временной период и очень большом числе повторяющихся попыток. Поэтому модель CreditRisk+ предназначена не для изучения причин дефолта, а для анализа такого показателя, как случайное событие. Математические методы, используемые в ней, по своему содержанию близки к методам, применяемым в актуарных расчетах страховых рисков. В CreditRisk+ не используются абсолютные уровни риска дефолта (уровни дефолтов выступают как непрерывная случайная величина). Будучи основой для присвоения кредитного рейтинга, они меняются с течением времени, а числовое значение их изменчивости рассматривается как стандартное отклонение. Таким образом, уровни дефолтов, сопоставленные с определенными рейтинговыми классами и распределенные по конкретным субъектам, вместе с показателями стандартного отклонения выступают в CreditRisk+ как исходные параметры.

Особенности модели CreditRisk+ позволяют предположить, что она наиболее применима для вычисления общего уровня потерь и менее точна в анализе причин, вызывающих эти потери. В то же время простота применения, минимум требований к исходной информации, быстрота аналитических расчетов делают модель CreditRisk+ привлекательным инструментом для практического измерения банковского кредитного риска.

Модель Portfolio Manager («портфель менеджера») была разработана сотрудниками KMV Corporation и представлена в 1993 г. в качестве инструмента измерения кредитного риска. В ее основе лежит модель Мертона, которая применительно к кредитному риску описывает процесс снижения стоимости акций компании по мере приближения даты погашения долга. Ситуация, когда фирма объявляет дефолт и становится банкротом, характеризуется моделью как точка дефолта. Для определения вероятности достижения этой точки разработчиками модели вводится понятие «дистанция до дефолта». При помощи этого показателя и собственной базы данных рассчитывается ожидаемая частота дефолта. Отличительной особенностью модели Portfolio Manager является использование готовых выходных данных и методологии VaR для оптимизации кредитного портфеля, определения оптимальных уровней покупки, продажи и владения активом, расчета стоимости кредитов и уровня экономического капитала, необходимого для поддержания кредитного портфеля и защиты от рисков. Кроме того, применение модели Portfolio Manager совместно с методом Монте-Карло позволяет установить распределение убытков по кредитному портфелю на любую дату в течение всего расчетного периода, а также определить величину капитала, необходимую для поддержания позиций с разным уровнем риска. Главным достоинством модели является своевременность подачи информации об ухудшении кредитоспособности заемщиков и предупреждение о возможных дефолтах примерно за полтора года до наступления предполагаемого рискового события.

Эффективная система управления кредитным риском должна решать следующие задачи:

· формирование характеристики состояния заемщика (рейтинг заемщика и вероятность дефолта);

· уменьшение доли проблемных кредитов и повышение качества кредитного портфеля;

· постоянный мониторинг состояния портфеля задолженности и своевременное реагирование на возникающие проблемы у клиента.

Управление кредитными рисками предприятия предполагает:

· Разработку системной процедуры определения кредитного рейтинга контрагента и принятия решения о выставляемом лимите суммы и срока кредитования.

· Разработку процедуры проведения сценарного анализа и бэк-тестирования влияния реализации кредитного риска на финансовое состояние компании.

· Разработку механизмов оперативного вмешательства, позволяющих в максимально короткие сроки возместить возможные потери в случае реализации кредитного риска или видимого ухудшения финансового состояния и кредитного рейтинга контрагента.

· Разработку системы внутренних нормативов и лимитов.

· Диверсификацию кредитного портфеля по срокам, валютам, суммам, отраслям.

Если совокупность предпринятых мер не дала положительного эффекта менеджменту необходимо выбрать наиболее оптимальный способ возврата долга.

Рыночный риск (market risk) — это риск снижения стоимости активов вследствие изменения рыночных факторов.

Рыночный риск имеет макроэкономическую природу, то есть источниками рыночных рисков являются макроэкономические показатели финансовой системы — индексы рынков, кривые процентных ставок и т.д.

Существует четыре стандартных формы рыночных рисков:

· Фондовый риск (equity risk) — риск снижения цены акций.

· Процентный риск (interest rate risk) — риск изменения процентных ставок.

К способам управления процентным риском относят:

o предусмотрение в договоре периодического пересмотра ставки по кредиту в зависимости от изменения рыночной ставки;

o установление согласования активов и пассивов по срокам и суммам их погашения, а также способам установления процентных ставок;

o классификацию активов и пассивов в зависимости от их чувствительности к изменению уровня процентных ставок;

o определение размера разрыва между активами и пассивами, чувствительными к изменениям уровня процентных ставок.

· Валютный риск (currency risk) – риск неблагоприятного изменения курсов иностранных валют по отношению к национальной валюте в течение определенного периода времени при условии наличии у предприятия открытой валютной позиции либо при наличии денежных потоков в иностранной валюте.

Открытая валютная позиция – отличная от нуля разница между стоимостью активов и пассивов, номинированных в иностранной валюте. При наличии открытой валютной позиции (короткой или длинной) возникают валютные риски, обусловленные изменением стоимости активов и пассивов вследствие изменения курсов иностранных валют.

Закрытая валютная позиция – равная нулю разница между стоимостью активов и пассивов, номинированных в иностранной валюте, т.е. стоимость валютных активов и пассивов равна. В данной ситуации предприятие не подвержено влиянию валютных рисков, так как в случае изменения валютного курса переоценка требований и обязательств производится, в силу их совпадения, на одну и ту же величину.

Пока валютная позиция не закрыта, в зависимости от рыночных колебаний валютного курса возникают потенциальные (плавающие) убытки или прибыль, которые становятся реальными только после закрытия длинной или короткой открытой позиции. Валютная позиция возникает на дату заключения сделки, на покупку или продажу иностранной валюты и иных валютных ценностей, а также дату зачисления на счет (списания со счета) доходов (расходов) в иностранной валюте.

Наиболее распространенные методы управления и способы снижения валютных рисков – валютные оговорки, резервирование, лимитирование, диверсификация, хеджирование, использование различных внутренних организационных мер, связанных с соответствующим оформлением контрактов, варьированием сроков платежей и поступлений, созданием встречных требований и обязательств и т.д. С их помощью устраняется неопределенность относительно будущих денежных потоков и регулируется величина открытой валютной позиции.

С целью снижения валютного риска экспортера или кредитора применяется валютная оговорка — условие в международном контракте, оговаривающее пересмотр суммы платежа пропорционально изменению курса валюты оговорки. В качестве валюты оговорки используются валюта цены, наиболее стабильная иностранная валюта, корзина валют. Причем при реализации валютной оговорки сумма платежа переучитывается пропорционально изменению курса валюты оговорки по отношению к валюте платежа.

Наиболее распространенная форма валютной оговорки - несовпадение валюты цены (займа) и валюты платежа. При этом экспортер или кредитор заинтересован в том, чтобы в качестве валюты цены выбиралась наиболее устойчивая валюта или валюта, у которой прогнозируется повышение курса, так как при производстве платежа подсчет суммы платежа производится пропорционально курсу валюты цены. В этом случае валютный риск переносится на импортера, он несет убытки при понижении курса валюты платежа. В случае совпадения валюты цены и валюты платежа сумма платежа ставится в зависимость от более стабильной валюты оговорки.

Хеджирование – инструмент стабилизации ценности финансовых активов. Рассмотрим графическое изображение использования хеджирования для сокращения колебаний стоимости финансовых активов.

При хеджировании валютных рисков используют следующие методы:

o Структурная балансировка активов и пассивов с целью перекрыть убытки от изменения валютного курса прибылью, получаемой от этого же изменения по другим позициям баланса. В результате открытая валютная позиция либо минимизируется, либо сводится к нулю.

o Изменение сроков проведения расчетов по совершенным операциям предприятия, что позволяет избежать негативного влияния резких изменений валютного курса.

· Товарный риск (ecommodity risk) — риск изменения цен товаров.

Часто фондовый и товарный риск объединяется в одну категорию — ценовой риск.

Универсальным методом оценки рыночных рисков в настоящее время является VaR, который может применяться в следующих направлениях:

· Внутренний мониторинг рыночных рисков – портфеля активов, отдельного вида актива, отдельного эмитента, отдельного контрагента и т.д.

· Внешний мониторинг – VaR позволяет создать представление о рыночном риске портфеля без раскрытия информации о составе портфеля.

· Мониторинг эффективности хеджирования – значения VaR могут использоваться для определения степени выполнения поставленных целей с помощью хеджирующей стратегии. Менеджмента компании может оценить эффективность хэджа путем сравнения величин VaR портфелей с хеджем и без хеджа.

Для определения VaR используются:

· вариационно-ковариационный метод;

· метод Монте-Карло;

· сценарный анализ.

В основу мониторинга рыночных рисков целесообразно закладывать принцип их прямого ограничения. Для этого в процессе управления устанавливаются позиционный (объемный) лимит, ограничивающий объем вложений в каждый вид финансовых инструментов, однодневные и среднесрочные лимиты на потери (stop-loss), отражающие максимально возможные потери по каждому портфелю финансовых инструментов, лимиты на уровень волатильности портфелей, лимиты на VaR валютного и фондового портфеля, лимиты на совокупную открытую валютную позицию, а также поинструментальные лимиты на отдельные валютные пары. Мониторинг исполнения данных лимитов следует проводить на ежедневной основе или в соответствии с частотой совершаемых сделок в течение определенного периода. Для снижения рисков влияния изменения процентных ставок на финансовые результаты предприятия следует проводить постоянное тестирование активов и обязательств на степень чувствительности к процентному риску.

Организацию мониторинга рыночных рисков следует функционально закрепить за специалистами казначейства предприятия. Наряду с этим необходимо сформировать Комитет по управлению активами и пассивами, который будет являться постоянно действующим коллегиальным органом, одна из функций которого – управление рыночным риском. Комитет будет устанавливать лимиты рыночного риска, принимать решения по согласованию параметров сделок, несущих рыночные риски, определять тактику управления рыночным риском.

1. Энциклопедия финансового риск-менеджмента / Под.ред. Лобанова А.А. и Чугунова А.В. – М.: Альпина Бизнес Букс, 2010.

1. Балдин К.В., Воробьев С.Н. Управление рисками в предпринимательстве. – М.: Дашков и Ко, 2009.

2. Боди Зви, Мертон Роберт Финансы. – М.: Вильямс, 2009.

3. Бригхэм Ю., Хьюстон Дж. Финансовый менеджмент: экспресс – курс. – СПб.: Питер, 2007.

4. Вяткин В.Н., Гамза В.А., Екатеринославский Ю.Ю., Иванушко П.Н. Управление рисками фирмы: программы интегрированного риск-менеджмента. – М.: Финансы и статистика, 2006.

5. Рудык Н.Б. Поведенческие финансы или между страхом и алчностью. – М.: Дело, 2007.

6. Шапкин А.С. Экономические и финансовые риски. Оценка, управление, портфель инвестиций. – М.: Дашков и Ко, 2009.

1. Управление рисками // www. risk-manage.ru.

2. ЦеСИ-анализ и управление финансовими рынками // http://www.riskcontrol.ru./

3. Клуб российских риск-менеджеров // http://www.riskmanager.ru.

4. Информационный портал // http://www.riskmanagement.ru.

5. «Финансовый директор» // http://www.fd.ru.

[1] Зайнутдинов С., Макеев Р., Новоженов Д. Первый опыт риск-менеджмента // Финансовый директор. – №4. - 2008.

[2] Метод Монте-Карло позволяет рассчитывать распределение убытков по портфелю на любую дату в пределах срока обращения активов. По каждому должнику определяется кредитный рейтинг, а затем вычисляется вероятность его изменения или дефолта с помощью специальной переходной матрицы.